ถ้านักลงทุนเลือกลงทุนในสินทรัพย์ประเภทเดียวเพื่อให้ได้ผลตอบแทนที่สูง ก็จะเป็นการยากที่จะหลีกเลี่ยงความผันผวนจากการลงทุนได้ เมื่อมีเหตุการณ์ไม่คาดคิดเกิดขึ้น โดยเฉพาะอย่างยิ่งถ้าเลือกลงทุนในสินทรัพย์ที่มีความผันผวนสูง ก็ต้องยอมรับความเสี่ยงจากการขาดทุนที่ตามมาด้วย แต่ถ้านักลงทุนมีการกระจายเงินลงทุนไปยังสินทรัพย์ที่หลากหลายประเภท ก็จะช่วยลดความผันผวนของพอร์ตการลงทุนได้ ดังนั้นกลยุทธ์การจัดสรรสินทรัพย์จึงเป็นทางเลือกหนึ่งที่เป็นที่นิยมในการกระจายเงินลงทุน เพื่อช่วยกระจายความเสี่ยงในการลงทุนและให้ได้รับผลตอบแทนตามที่คาดหวัง กลยุทธ์การจัดสรรสินทรัพย์อาจทำได้โดยการให้น้ำหนักที่เท่ากันในทุกสินทรัพย์ซึ่งมีข้อดี คือ ง่าย ไม่ซับซ้อน แต่การจัดสรรสินทรัพย์ดังกล่าวอาจไม่ได้ประสิทธิภาพที่ดีที่สุดเมื่อเทียบผลตอบแทนกับความเสี่ยงในการลงทุน

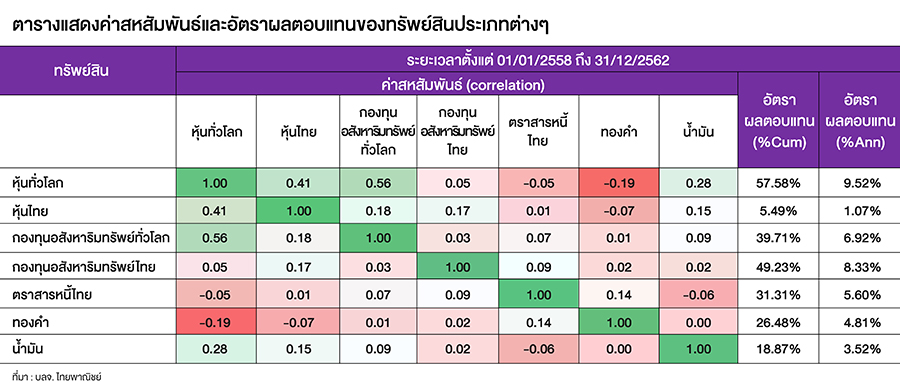

การจัดสรรสินทรัพย์แบบ Markowitz นั้น นักลงทุนที่มีเหตุผลควรเลือกพอร์ตการลงทุนที่มีประสิทธิภาพ ซึ่งให้ผลตอบแทนสูงสุดในระดับความเสี่ยงที่กำหนด หรือให้ความเสี่ยงต่ำสุดตามผลตอบแทนที่กำหนด อย่างไรก็ตาม วิธีการนี้ยังคงต้องอาศัยข้อมูล 3 ส่วนจากนักลงทุน ซึ่งก็คือ ค่าผลตอบแทนคาดหวัง, ค่าความเสี่ยง และค่าสหสัมพันธ์ระหว่างสินทรัพย์ หรือ correlation กล่าวอีกนัยคือ วิธีการจัดสรรสินทรัพย์แบบนี้จะมีความถูกต้องแค่ไหนขึ้นอยู่กับข้อมูลที่ป้อนเข้าไปด้วย ซึ่งส่วนใหญ่แล้วยากที่จะประมาณค่าเหล่านี้ได้ถูกต้อง (ไม่มีใครรู้อนาคตและบางทีอดีตก็ไม่ได้บอกอนาคตเสมอไป) ยิ่งไปกว่านั้นประสิทธิภาพของตัวกลยุทธ์เองยังขึ้นอยู่กับจำนวนของสินทรัพย์ที่ใช้ทำกลยุทธ์ด้วย โดยถ้าพอร์ตการลงทุนประกอบด้วยสินทรัพย์หลากหลายชนิด ทำให้เกิดมิติของความหลากหลายที่มากขึ้น (high dimensionality) อาจทำให้ความแม่นยำในการทำกลยุทธ์การจัดสรรสินทรัพย์ลดน้อยลง หรือเรียกอีกอย่างหนึ่งว่า curse of dimensionality โดยหากนักลงทุนยังคงใช้การจัดสรรสินทรัพย์ดังกล่าวเพื่อจัดพอร์ตการลงทุน อาจนำมาสู่พอร์ตการลงทุนที่ไม่ได้มีประสิทธิภาพจริงเมื่อนำไปใช้งาน (suboptimal portfolio) โดยเฉพาะอย่างยิ่งในกรณีที่มีจำนวนของสินทรัพย์ในการจัดสรรที่มากขึ้น ทั้งสินทรัพย์เหล่านั้นมีค่าสหสัมพันธ์ระหว่างกันที่ค่อนข้างสูง (เช่นการเพิ่มทางเลือกการลุงทุนในสินทรัพย์ที่มีความเสี่ยงจากหุ้นไทยเป็น หุ้นไทย หุ้นยุโรป หุ้นสหรัฐฯ) ตัวอย่างสินทรัพย์ประเภทต่างๆ ที่นิยมนำมาจัดกลยุทธ์การลงทุน โดยจะแสดงสินทรัพย์ 7 กลุ่ม ได้แก่ หุ้นทั่วโลก, หุ้นไทย, กองทุนอสังหาริมทรัพย์ทั่วโลก, กองทุนอสังหาริมทรัพย์ไทย, ตราสารหนี้ไทย, ทองคำ และน้ำมัน โดยค่าของค่าสหสัมพันธ์ระหว่างสินทรัพย์รวมถึงผลตอบแทนของสินทรัพย์นั้นๆ ตามตารางด้านล่าง

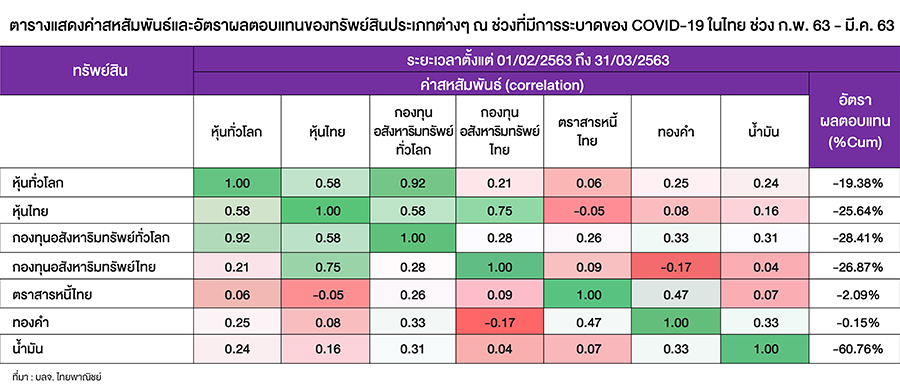

ซึ่งจะเห็นว่าถ้าเราทำกลยุทธ์การจัดสรรการลงทุนเพื่อกระจายการลงทุนไปยังสินทรัพย์ต่างๆ โดยคาดหวังให้ได้ผลตอบแทนสูงสุดบนความเสี่ยงที่กำหนดไว้ นั่นคือเมื่อเรานำข้อมูลค่าสหสัมพันธ์ระหว่างสินทรัพย์ และผลตอบแทนที่คาดหวังของแต่ละกลุ่มสินทรัพย์ มาเข้าสมการหาน้ำหนักการลงทุนที่เหมาะสมตามแบบ Markowitz และถ้าเราไม่ได้กำหนดเงื่อนไขที่ซับซ้อนเพิ่มเติม เราจะได้น้ำหนักการลงทุนในทุกกลุ่มสินทรัพย์ที่ลงทุนมากน้อยตามค่าสถิติที่ใส่เข้าไป และดูเหมือนว่าสินทรัพย์เหล่านี้ค่อนข้างมีการกระจายตัวเป็นอย่างดี เพราะค่าสหสัมพันธ์ของสินทรัพย์ที่จะลงทุนนั้นค่อนข้างต่ำ แต่ลองสังเกตดูว่าเมื่อสินทรัพย์ที่เราได้จัดสรรเอาไว้อย่างดีแล้ว ผ่านเหตุการณ์ที่ทำให้ตลาดเกิดความผันผวนและปรับตัวลงอย่างรุนแรง เช่น เหตุการณ์ covid-19 สินทรัพย์ที่เราได้จัดสรรไว้ก็ให้ผลตอบแทนลดลงอย่างมากเหมือนๆ กัน (ตามตารางด้านล่าง) แม้ว่าในช่วงที่จัดทำกลยุทธ์นั้นเราได้กำหนดความเสี่ยงและค่าปัจจัยต่างๆ ไว้แล้วก็ตาม จึงเป็นเหตุผลที่ว่าการทำกลยุทธ์จัดสรรการลงทุนอาจไม่เหมาะกับสถานการณ์ที่ผิดปกติในช่วงวิกฤติต่าง ๆ ที่เคยเกิดขึ้นมา

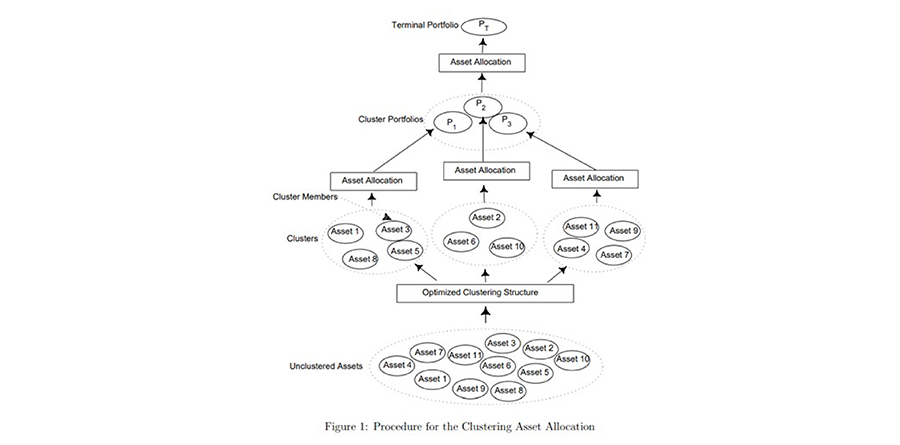

การแก้ปัญหาดังกล่าวอาจทำได้โดยการจัดกลุ่มหรือ cluster ของสินทรัพย์ ที่มีค่าสหสัมพันธ์ที่สูงไว้เป็นกลุ่มหรือ cluster เดียวกัน ยกตัวอย่างเช่น หุ้นไทยและกองทุนอสังหาริมทรัพย์ไทย หรืออาจแบ่ง cluster ตามคุณสมบัติอื่นๆ ตามที่นักลงทุนเห็นว่าเป็นสิ่งที่ช่วยลดความผันผวนการลงทุนลงได้ เทคนิคในการทำ cluster นั้นนับเป็นส่วนหนึ่งของ Unsupervised Machine Learning ซึ่งมีอยู่หลากหลายวิธีขึ้นอยู่กับวัตถุประสงค์ที่ใช้งานและยังสามารถนำไปใช้ได้กับโจทย์ในหลาย ๆ กลุ่มธุรกิจนอกเหนือจากการจัดสรรสินทรัพย์

สำหรับการจัดสรรสินทรัพย์การลงทุนก็สามารถทำได้แบ่งเป็น 2 ขั้นตอน โดยทำการจัดสรรสินทรัพย์ในแต่ละ cluster ก่อนแล้วจึงนำผลการจัดสินทรัพย์ในแต่ละ cluster มาจัดสรรสินทรัพย์ระหว่าง Cluster (ตามรูปประกอบ) การจัดสรรสินทรัพย์โดยวิธีดังกล่าวจะช่วยลดผลกระทบของปัญหา Curse of Dimensionality และทำการคำนวนน้ำหนักการลงทุนที่ได้มีความเหมาะสมมากขึ้น โดยจะเห็นว่าการทำ cluster ของสินทรัพย์จะเพิ่มความหลากหลายในการแบ่งกลุ่มที่มากขึ้นกว่าการแบ่งกลุ่มสินทรัพย์แบบเดิมๆ ซึ่งความหลากหลายของการแบ่งกลุ่มสินทรัพย์แบบ cluster นั้น เป็นปัจจัยหนึ่งที่ทำให้ผลลัพธ์ที่ได้จากการทำกลยุทธ์การลงทุนมีความแม่นยำและลดความผันผวนของพอร์ตการลงทุนได้มากขึ้น

โดย คุณณรงค์ศักดิ์ ปลอดมีชัย

ประธานเจ้าหน้าที่บริหาร

บริษัทหลักทรัพย์จัดการกองทุน ไทยพาณิชย์ จำกัด