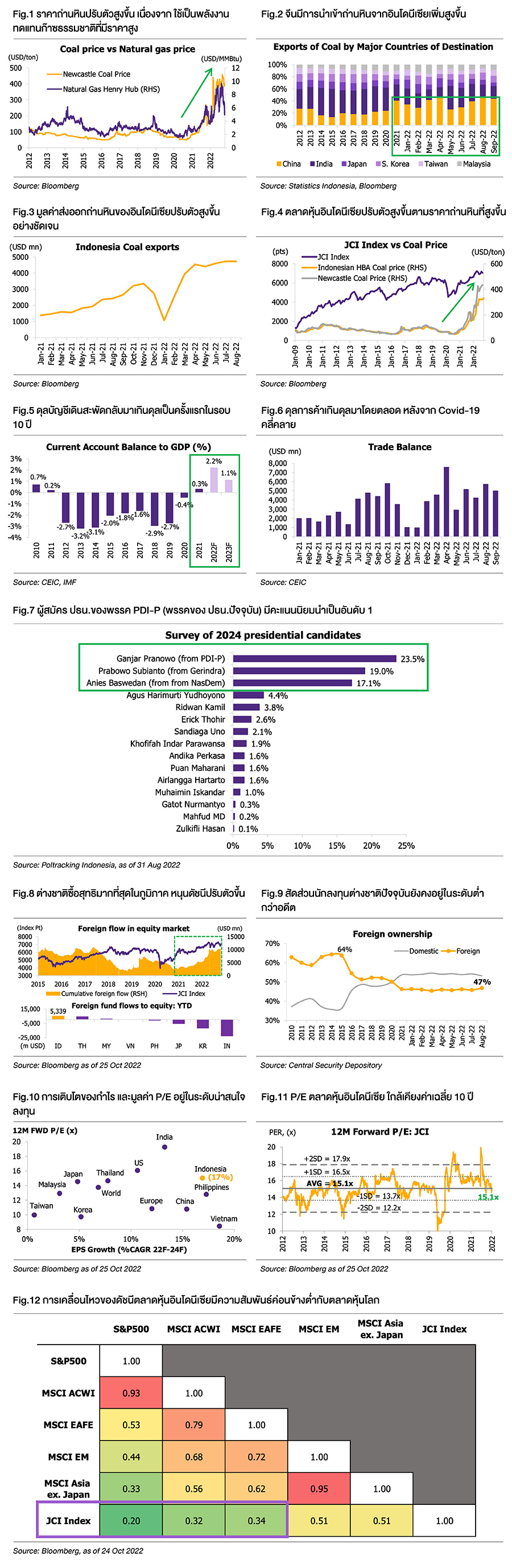

ตลาดหุ้นอินโดนีเซีย เป็นหนึ่งในตลาดหุ้นที่ผลตอบแทนเป็นบวกในปีนี้ (+7% YTD) ในขณะที่ตลาดหุ้นส่วนใหญ่ทั่วโลกให้ผลตอบแทนติดลบ ปัจจัยสนับสนุนหลักของตลาดหุ้นอินโดนีเซีย คือ ราคาสินค้าโภคภัณฑ์ โดยเฉพาะถ่านหิน ที่ปรับตัวสูงขึ้น จากวิกฤตพลังงานในยุโรป ส่งผลให้ดุลบัญชีเดินสะพัดของอินโดนีเซียกลับมาเกินดุลเป็นครั้งแรกในรอบ 10 ปี รวมทั้งภาพรวมเศรษฐกิจที่มีการฟื้นตัวอย่างแข็งแกร่ง จากการบริโภคภายในประเทศที่มีประชากรจำนวนมากและมีอายุเฉลี่ยค่อนข้างต่ำทำให้มีประชากรในวัยทำงานค่อนข้างมาก นอกจากนี้ อินโดนีเซียมีแร่ธาตุที่อุดมสมบูรณ์ โดยเฉพาะนิกเกิล, ดีบุก ที่ใช้เป็นส่วนประกอบในแบตเตอรี่รถยนต์ไฟฟ้า ส่งผลให้บริษัทต่างชาติสนใจเข้ามาตั้งฐานการผลิตรถยนต์ไฟฟ้ามากขึ้น สะท้อนจากมูลค่าการลงทุนตรงจากต่างชาติ (FDI) ที่เติบโตสูงขึ้นอย่างชัดเจน ดังนั้น เรามีมุมมองเชิงบวกต่อตลาดหุ้นอินโดนีเซีย โดยในระยะสั้น-กลาง ยังคงได้รับประโยชน์จากราคาถ่านหินที่มีแนวโน้มทรงตัวระดับสูง ส่วนในระยะยาว มีปัจจัยหนุนจากการเติบโตทางเศรษฐกิจที่แข็งแกร่ง กองทุนแนะนำ คือ SCBINDO

ปัจจัยสนับสนุนระยะสั้น-กลาง

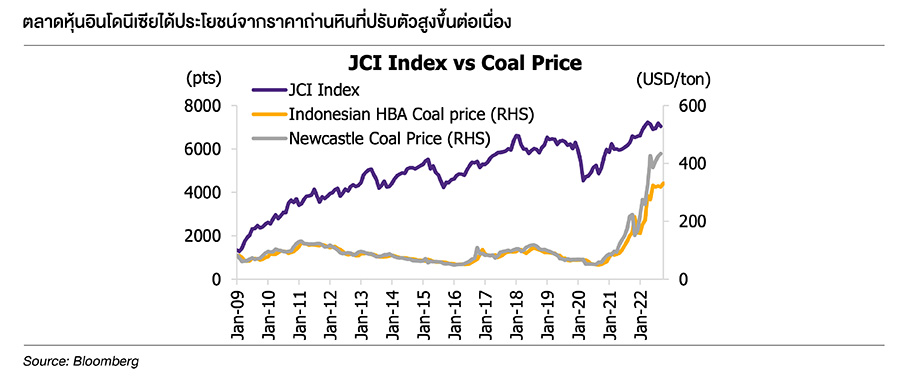

1) ได้ประโยชน์จากราคาสินค้าโภคภัณฑ์ที่ปรับตัวสูงขึ้น โดยเฉพาะถ่านหิน ซึ่งถูกใช้เป็นพลังงานทดแทนก๊าซธรรมชาติ ในช่วงเวลาที่ราคาก๊าซธรรมชาติพุ่งสูงขึ้นจากวิกฤตพลังงานในยุโรปที่ยังไม่คลี่คลาย (Fig.1) ทั้งนี้คาดว่าราคาถ่านหินจะยังคงอยู่ในระดับสูง โดยเฉพาะในช่วงไตรมาส 4 ที่เข้าสู่ฤดูหนาว หนุนความต้องการใช้พลังงานสูงขึ้น โดยเฉพาะประเทศจีนที่มีแนวโน้มการนำเข้าถ่านหินจากอินโดนีเซียเพิ่มสูงขึ้น (Fig.2) ส่งผลให้อินโดนีเซียซึ่งเป็นผู้ส่งออกถ่านหินมากที่สุดเป็นอันดับ 1 ของโลก มีมูลค่าการส่งออกถ่านหินปรับตัวสูงขึ้นอย่างเห็นได้ชัด (Fig.3) ช่วยหนุนให้ตลาดหุ้นอินโดนีเซีย (JCI Index) ซึ่งมีสัดส่วนหุ้นกลุ่มพลังงานราว 9% ของ Market Cap รวม ปรับตัวขึ้นได้ดี (Fig.4)

2) ดุลบัญชีเดินสะพัดเกินดุลเป็นครั้งแรกนับตั้งแต่ปี 2011 โดย IMF คาดว่าในปี 2022F-2023F ดุลบัญชีเดินสะพัดยังคงเกินดุลต่อเนื่อง (Fig.5) โดยได้รับปัจจัยสนับสนุนจากการส่งออกสินค้าโภคภัณฑ์ เช่น ถ่านหิน ที่ราคาปรับตัวสูงขึ้นจากการ Reopen เศรษฐกิจโลกหลังการระบาด COVID-19 และสงครามรัสเซีย-ยูเครน ส่งผลให้ตั้งแต่สถานการณ์การระบาดของ COVID-19 เริ่มคลี่คลายลงในปี 2021 ดุลการค้าของอินโดนีเซียเกินดุลมาโดยตลอด (Fig.6)

3) การเมืองในประเทศมีความเสี่ยงอยู่ในระดับค่อนข้างต่ำ ประเทศอินโดนีเซียจะมีการเลือกตั้งประธานาธิบดีในวันที่ 14 ก.พ.2024 ซึ่งประธานาธิบดี Joko Widodo คนปัจจุบัน จะดำรงตำแหน่งครบ 2 สมัย (สมัยละ 5 ปี) ทำให้หมดสิทธิ์การเข้าสมัครเลือกตั้งเป็นประธานาธิบดี ทั้งนี้เรามองว่า ความเสี่ยงในเรื่องการเมืองในประเทศของอินโดนีเซีย ยังอยู่ในระดับต่ำ เนื่องจาก

• ผลโพลของ Poltracking Indonesia ในเดือน ส.ค. บ่งชี้ว่า Ganjar Pranowo หนึ่งในผู้ที่ได้รับการเสนอชื่อเข้าสมัครเลือกตั้งประธานาธิบดีของพรรค PDI-P ซึ่งเป็นพรรคของประธานาธิบดี Joko Widodo มีคะแนนนำเป็นอันดับที่ 1 รองลงมา คือ Prabowo Subianto และ Anies Baswedan ตามลำดับ (Fig.7)

• จากข่าวล่าสุด ประธานาธิบดี Joko Widodo ยังสามารถลงสมัครรับตำแหน่งรองประธานาธิบดีปี 2024 ได้

ดังนั้น โดยภาพรวมจึงมองว่า การเลือกตั้งในปี 2024 มีความเป็นไปได้ที่พรรค PDI-P จะชนะการเลือกตั้ง (อ้างอิงตามผลโพล) และมีความเป็นไปได้ที่ประธานาธิบดี Joko Widodo จะดำรงตำแหน่งเป็นรองประธานาธิบดี ซึ่งจะส่งผลให้การดำเนินนโยบายต่าง ๆ ไม่ว่าจะเป็นการปฏิรูปโครงสร้างพื้นฐาน และการสนับสนุนการลงทุนตรงจากนักลงทุนต่างชาติ หรือ นโยบายอื่น ๆ จะยังคงถูกผลักดันได้อย่างต่อเนื่อง

4) ตั้งแต่ต้นปี นักลงทุนต่างชาติซื้อสุทธิในตลาดหุ้นอินโดนีเซียมากที่สุด (เมื่อเทียบกันระหว่าง 8 ตลาดหุ้นในเอเชีย) เป็นปัจจัยสนับสนุนให้ตลาดหุ้นอินโดนีเซียปรับตัวขึ้นได้ดี หากพิจารณาช่วงปี 2017-2020 เม็ดเงินต่างชาติไหลออกจากตลาดหุ้นอินโดนีเซียค่อนข้างมาก ส่งผลให้ดัชนีตลาดหุ้นช่วงนั้นปรับตัวขึ้นไม่มาก (Fig.8) โดยปัจจุบันสัดส่วนนักลงทุนต่างชาติที่ถือครองหุ้นในตลาดหุ้นอินโดนีเซียมีประมาณ 47% ของ Market cap รวม (Fig.9) ซึ่งเป็นระดับที่ค่อนข้างต่ำเมื่อเทียบกับในอดีต ประกอบกับ ค่าเงินรูเปี๊ยะที่อ่อนค่าน้อยกว่าสกุลเงินอื่นในภูมิภาค ทำให้มีโอกาสที่นักลงทุนจากต่างชาติจะเพิ่มสัดส่วนการถือครองหุ้นอินโดนีเซียในระยะถัดไป

5) อุตสาหกรรมหลักในตลาดหุ้นอินโดนีเซียเป็นหุ้นกลุ่มคุณค่า (Value Stock) ที่ได้ประโยชน์จากภาวะการลงทุนในปัจจุบัน โดยหุ้นกลุ่มหลักในดัชนี JCI Index เกี่ยวข้องกับการบริโภคภายในประเทศ (Domestic Play) เช่น กลุ่มธนาคาร ได้รับประโยชน์จากทิศทางดอกเบี้ยที่เป็นขาขึ้น และกลุ่มสินค้าอุปโภคบริโภค ซึ่งได้รับประโยชน์จากการเปิดเมือง และการบริโภคในประเทศที่ฟื้นตัวต่อเนื่อง รวมถึง หุ้นกลุ่มที่อิงกับทิศทางราคาสินค้าโภคภัณฑ์ ที่ได้รับประโยชน์จากราคาสินค้าโภคภัณฑ์ที่ปรับตัวสูงขึ้น

6) ระดับ Valuation ของตลาดหุ้นอินโดนีเซียอยู่ในระดับที่ไม่แพง โดยภาพรวมการเติบโตของกำไรสุทธิเฉลี่ยของตลาดหุ้นอินโดนีเซียในปี 2022F-2024F เติบโตสูงประมาณ 17%ต่อปี ซึ่งอยู่ในระดับที่สูงกว่าหลายประเทศในภูมิภาค (Fig.10) ประกอบกับระดับ Forward P/E Ratio ราว 15x ใกล้เคียงกับค่าเฉลี่ยย้อนหลัง 10 ปี (Fig.11) ถือเป็นระดับที่น่าสนใจเข้าลงทุน เพราะเราประเมินว่า ดัชนีหุ้นอินโดนีเซีย มีโอกาสที่จะขึ้นไปซื้อขายที่ระดับพรีเมียมจากค่าเฉลี่ยระยะยาว เนื่องจากแนวโน้มเศรษฐกิจที่เติบโตได้ดี

7) การเคลื่อนไหวของดัชนีตลาดหุ้นอินโดนีเซียในช่วง 10 ปีที่ผ่านมา มีความสัมพันธ์ค่อนข้างต่ำกับตลาดหุ้นโลก โดยเฉพาะตลาดหุ้น S&P500 ที่มีค่าสหสัมพันธ์ (Correlation) กับตลาดหุ้นอินโดนีเซีย (JCI Index) เพียง 0.2 เท่านั้น (Fig.12) ดังนั้น ตลาดหุ้นอินโดนีเซียเป็นทางเลือกหนึ่งสำหรับกระจายความเสี่ยงของพอร์ตการลงทุน

ปัจจัยสนับสนุนระยะยาว

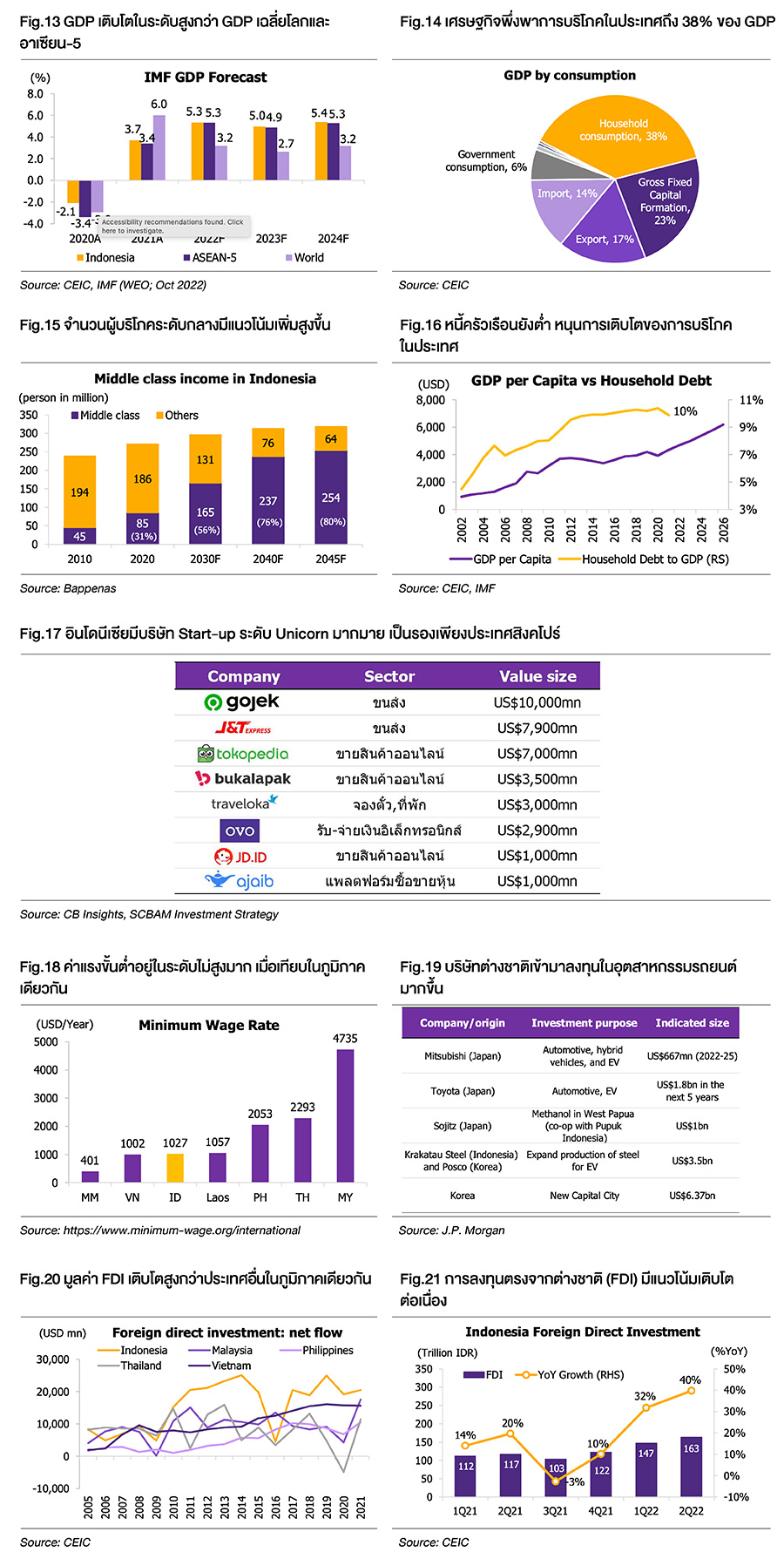

1) การขยายตัวทางเศรษฐกิจอยู่ในระดับที่แข็งแกร่ง อัตราการเติบโตทางเศรษฐกิจ เฉลี่ยปีละ 6% ในช่วง 10 ปีที่ผ่านมา จนทำให้อินโดนีเซียกลายเป็นประเทศที่มีขนาดเศรษฐกิจใหญ่เป็นอันดับที่ 16 ของโลก และอันดับที่ 1 ในอาเซียน นอกจากนี้ IMF คาดการณ์การเติบโตของเศรษฐกิจอินโดนีเซียในปี 2022F-2024F ไว้สูงถึง 5.3 – 5.4% ซึ่งอยู่ในระดับที่สูงกว่าค่าเฉลี่ยการเติบโตของ GDP โลก และของอาเซียน 5 (Fig.13) ด้วยปัจจัยสนับสนุนจาก

• จำนวนประชากรที่มีมากสุดเป็นอันดับ 4 ของโลกและอันดับ 1 ของอาเซียน ส่งผลให้การเติบโตทางเศรษฐกิจพึ่งพาการบริโภคภายในประเทศถึง 38% ของ GDP (Fig.14) โดยกลุ่มผู้บริโภคระดับกลาง (หมายถึง ผู้มีรายได้ตั้งแต่ 2-20 ดอลลาร์สหรัฐฯ ต่อวัน) มีแนวโน้มเพิ่มมากขึ้น โดยมีการคาดการณ์ว่า ในปี 2045 จะมีผู้บริโภคระดับกลาง มากถึง 80% ของประชากรทั้งหมด (Fig.15) ซึ่งจะกลายเป็นกลุ่มผู้บริโภคที่มีบทบาทสำคัญ ในการขับเคลื่อนเศรษฐกิจอินโดนีเซีย สอดคล้องกับจีดีพีต่อหัวของประชากร (GDP per capita) ของอินโดนีเซียที่มีแนวโน้มเติบโตสูงขึ้นเรื่อย ๆ ในขณะที่หนี้ภาคครัวเรือนยังอยู่ในระดับต่ำ ทำให้การบริโภคในประเทศมีโอกาสเติบโตได้อีกมาก (Fig.16)

• แหล่งรวมบริษัท Start-up ระดับ unicorn จำนวนมาก เป็นการสร้าง New S-curve ให้กับระบบเศรษฐกิจดิจิตัล จากการสนับสนุนจากภาครัฐ ทำให้อินโดนีเซียมีบริษัท Start-up เกิดขึ้นมามากมายถึงประมาณ 2,000 กว่าบริษัท ซึ่งส่วนใหญ่จะอยู่ในกลุ่ม E-commerce, Logistics และFintech โดยมี Start-up ระดับ Unicorn หรือบริษัท Start-up ที่มีมูลค่าตั้งแต่ 1,000 ล้านเหรียญฯ ขึ้นไป จำนวน 8 บริษัท มากเป็นอันดับ 2 ในภูมิภาค เป็นรองเพียงสิงคโปร์เท่านั้น โดยบริษัท Start-up ระดับ Unicorn ที่คุ้นชื่อกัน เช่น Go-jek, Traveloka, J&T Express (Fig.17) ทั้งนี้ มีการคาดการณ์ว่าในอนาคตบริษัท Start-up ในอินโดนีเซียจะมีปริมาณเพิ่มมากขึ้น ตามการเติบโตทางด้านเศรษฐกิจดิจิตัลของประเทศ ซึ่งจะช่วยขับเคลื่อนเศรษฐกิจอินโดนีเซียให้เติบโตได้ดีในระยะยาว

2) การลงทุนตรงต่างชาติ (FDI) เติบโตโดดเด่น และตั้งเป้าเป็นศูนย์กลางการผลิตรถยนต์ไฟฟ้า ด้วยปัจจัยสนับสนุน ดังนี้

• จำนวนประชากรในวัยแรงงานสูงถึงประมาณ 60% ของประชากรทั้งหมด และค่าจ้างแรงงานอยู่ในระดับที่ต่ำกว่าหลายประเทศในภูมิภาคเดียวกัน (Fig.18)

• นโยบายของภาครัฐที่ลดการพึ่งพิงการส่งออกแร่ธรรมชาติที่ยังไม่แปรรูป และเพิ่มการส่งออกสินค้าอุตสาหกรรมมากขึ้น โดยสนับสนุนการลงทุนตรงจากต่างชาติ (FDI) ให้ สร้างโรงงานแปรรูปแร่ธรรมชาติเหล่านี้เป็นสินค้าส่งออกที่มีมูลค่าสูงขึ้น โดยผ่อนปรนกฎเกณฑ์การจัดตั้งบริษัท และสนับสนุนการสร้างระบบโครงสร้างพื้นฐานทั้งถนนและท่าเรือ เพื่อรองรับการเข้ามาลงทุนและสร้างฐานการผลิตของบริษัทข้ามชาติ

• จุดแข็ง คือ ความอุดมสมบูรณ์ของทรัพยากรแร่ธาตุต่าง ๆ โดยเฉพาะแร่สำคัญที่ใช้เป็นส่วนประกอบในการผลิตแบตเตอรี่รถยนต์ไฟฟ้า เช่น แร่นิกเกิลที่มีมากที่สุดในโลก และ แร่ดีบุกที่ใช้ในแผงวงจรอิเล็กทรอนิกส์ต่าง ๆ ก็มีมากในอินโดนีเซียเช่นกัน ส่งผลให้อินโดนีเซีย ได้รับความสนใจจากบริษัทต่างชาติชั้นนำที่เกี่ยวกับอุตสาหกรรมรถยนต์ไฟฟ้า เพื่อเข้ามาตั้งฐานการผลิต เช่น Mitsubishi, Toyota เข้ามาสร้างฐานการผลิตรถยนต์ EV รวมทั้ง Tesla กำลังอยู่ในขั้นตอนการเจรจาทำข้อตกลงเพื่อที่จะตั้งโรงงานผลิตแบตเตอรี่ในอินโดนีเซียเช่นเดียวกัน (Fig.19)

มูลค่าการลงทุนตรงจากต่างชาติของประเทศอินโดนีเซีย มีจำนวนมากที่สุดในอาเซียน และมีแนวโน้มเติบโตอย่างต่อเนื่อง (Fig.20-21) ประกอบกับ ในปัจจุบัน อินโดนีเซียเริ่มมีการห้ามส่งออกแร่นิกเกิล เพื่อให้มีปริมาณเพียงพอสำหรับการใช้ในประเทศ ยิ่งเป็นการดึงดูดนักลงทุนต่างชาติให้เข้ามาลงทุนในประเทศมากขึ้น ดังนั้น ด้วยโครงสร้างประชากร และทรัพยากรธรรมชาติที่อุดมสมบูรณ์ เราคาดว่า อินโดนีเซียจะเป็นประเทศหนึ่งที่มีศักยภาพในการเป็นศูนย์กลางของการผลิตรถยนต์ไฟฟ้าที่มีแนวโน้มเติบโตสูงในอนาคต ช่วยหนุนให้ดุลการค้าและดุลบัญชีเดินสะพัดของอินโดนีเซีย กลับมาเกินดุลได้อย่างมีเสถียรภาพและเป็นปัจจัยสนับสนุนหลักของการเติบโตทางเศรษฐกิจของอินโดนีเซียในระยะยาว

ปัจจัยเสี่ยง/ ปัจจัยที่ต้องติดตาม)

1) ราคาสินค้าโภคภัณฑ์ โดยเฉพาะถ่านหิน ถ้าวิกฤตพลังงานในยุโรปคลี่คลาย อาจส่งผลให้ความต้องการใช้ถ่านหินลดลง รวมทั้งเศรษฐกิจโลกที่มีแนวโน้มชะลอตัวลงอาจส่งผลกระทบต่อราคาสินค้าโภคภัณฑ์โดยรวม ซึ่งจะเป็นปัจจัยกดดันระยะสั้นต่อดัชนีตลาดหุ้นอินโดนีเซีย (JCI Index) ที่มีน้ำหนักในกลุ่ม Materials 10% และกลุ่มพลังงาน 9% ทั้งนี้ ในระยะยาว เราประเมินว่า ราคาสินค้าโภคภัณฑ์จะมีผลกระทบต่อดัชนีตลาดหุ้นอินโดนีเซียน้อยลง เนื่องจาก การที่ภาครัฐส่งเสริมให้มีการเพิ่มมูลค่าแร่ธรรมชาติ เช่น นิกเกิล ดีบุก ทองแดง ให้เป็นผลิตภัณฑ์ที่สามารถเป็นสินค้าส่งออกแทนการส่งออกแร่ธาตุที่ยังไม่ได้แปรรูปซึ่งมีมูลค่าต่ำ ทำให้ในอนาคตเศรษฐกิจอินโดนีเซียจะพึ่งพิงการส่งออกสินค้าโภคภัณฑ์เหล่านี้ลดลงตามลำดับ

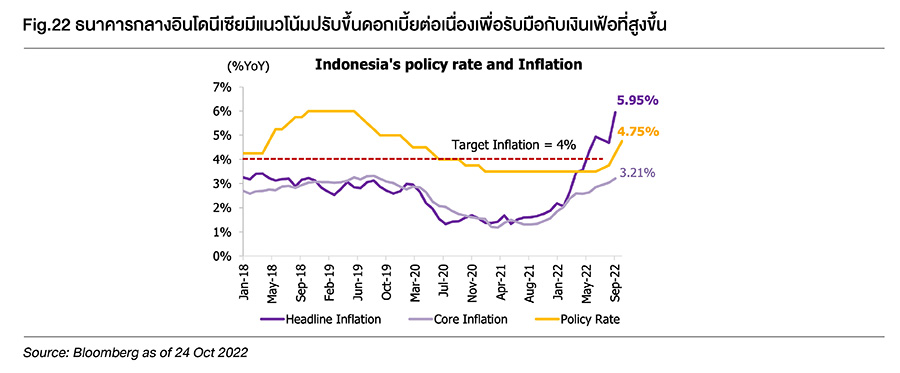

2) เงินเฟ้อปรับตัวสูงขึ้น หลังจากภาครัฐลดการสนับสนุนราคาน้ำมัน ทำให้ธนาคารกลางต้องปรับขึ้นอัตราดอกเบี้ยนโยบาย อาจส่งผลกระทบต่อ Sentiment ตลาดหุ้นในระยะสั้น ทั้งนี้การขึ้นอัตราดอกเบี้ยของธนาคารกลางเป็นการดำเนินนโยบายแบบ Front-loaded, Forward-looking และ Pre-emptive คือ เป็นการมองไปข้างหน้าและป้องกันล่วงหน้า โดยคาดหวังให้การขึ้นดอกเบี้ย ช่วยจัดการเงินเฟ้อที่มีแนวโน้มสูงขึ้น และป้องกันไม่ให้ค่าเงินรูเปี๊ยะอ่อนค่าลงมามากจนไปเพิ่มความเสี่ยงให้เงินเฟ้อปรับตัวสูงขึ้นไปอีก โดยปัจจุบันธนาคารกลางปรับเพิ่มอัตราดอกเบี้ยนโยบาย มาอยู่ที่ 4.75% ซึ่งเป็นระดับที่ยังต่ำกว่าช่วงก่อนการแพร่ระบาด COVID-19 (Fig.22) เราเชื่อว่า เศรษฐกิจอินโดนีเซียจะสามารถรองรับดอกเบี้ยขาขึ้น เนื่องจาก GDP ยังเติบโตสูงและมีสถานะเกินดุลบัญชีเดินสะพัด รวมทั้ง หนี้ของภาครัฐและเอกชนอยู่ในระดับต่ำ

กองทุนแนะนำ SCBINDO (SCB Indonesia Equity)

SCBINDO หรือ กองทุนเปิดไทยพาณิชย์หุ้นอินโดนีเซีย เน้นลงทุนในหน่วยลงทุนของกองทุนรวมต่างประเทศเพียงกองทุนเดียว (Feeder Fund) ได้แก่ กองทุน VanEck Indonesia Index ETF (กองทุนหลัก) บริหารโดย VanEck Associates Corporation และลงทุนในสกุลเงินดอลลาร์สหรัฐฯ (USD) จดทะเบียนซื้อขายในตลาดหลักทรัพย์ NYSE Arca ประเทศสหรัฐอเมริกา จุดเด่นของกองทุนนี้ ได้แก่

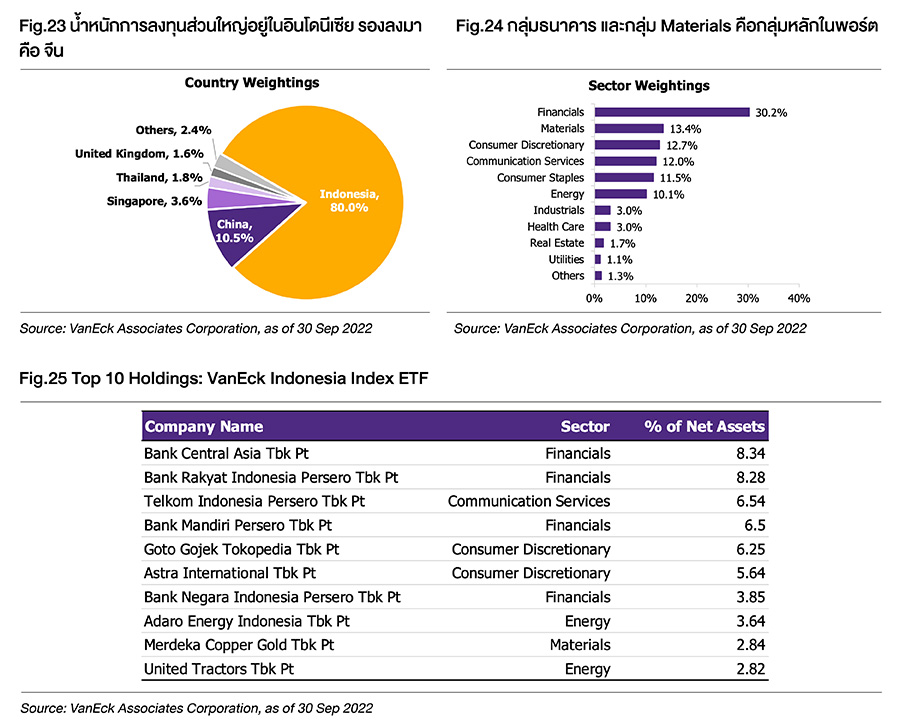

1) เน้นลงทุนในหุ้นขนาดกลาง-ใหญ่ ที่มีสภาพคล่องสูง ครอบคลุม 85-90% free-float Market Cap ของหุ้นที่เกี่ยวข้องกับอินโดนีเซีย โดยให้น้ำหนักการลงทุนในตลาดหุ้นอินโดนีเซียไม่ต่ำกว่า 80% (Fig.23)

2) กระจายการลงทุนในหลายกลุ่มอุตสาหกรรม และมีความเสี่ยงการกระจุกตัวในหุ้นรายตัวต่ำ โดยกองทุนหลักกำหนดน้ำหนักการลงทุนในหุ้นรายตัวสูงสุดที่ราว 8% ส่งผลให้กองทุนมีการกระจายความเสี่ยงได้ดี ไม่เน้นหนักในหุ้นตัวใดตัวหนึ่งมากเกินไป อิงข้อมูล ณ วันที่ 30 ก.ย. กองทุนหลักมีการลงทุนในกลุ่มอุตสาหกรรมหลัก เช่น กลุ่มการเงิน (ราว 30%), กลุ่ม Materials (ราว 13%) และกลุ่ม Consumer Discretionary (ราว 13%) (Fig.24)

3) กองทุนหลักมุ่งหวังที่จะสร้างผลตอบแทนให้ได้ใกล้เคียงกับผลการด่าเนินงานของดัชนี MVIS Indonesia ที่มีการคัดเลือกหุ้นด้วยระบบการวิเคราะห์เชิงปริมาณ ช่วยลดอคติของมนุษย์ โดยหลักทรัพย์ที่กองทุนหลักเข้าลงทุน ประกอบด้วยหลักทรัพย์ของบริษัทอินโดนีเซีย ซึ่งรวมถึงหลักทรัพย์ของบริษัทที่จัดตั้งขึ้นในประเทศอินโดนีเซีย หรือจัดตั้งขึ้นนอกประเทศอินโดนีเซีย แต่มีสัดส่วนอย่างน้อย 50% ของรายได้/ สินทรัพย์ที่เกี่ยวข้องในประเทศอินโดนีเซีย

ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน ความเสี่ยง รวมถึงควรขอคำแนะนำเพิ่มเติมจากผู้ประกอบธุรกิจก่อนตัดสินใจลงทุน กองทุนไม่ได้ป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนทั้งจำนวน ผู้ลงทุนอาจขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้

สอบถามรายละเอียดเพิ่มเติม และขอรับหนังสือชี้ชวน ที่ธนาคารไทยพาณิชย์ทุกสาขา หรือ บลจ.ไทยพาณิชย์ โทร. 02-777-7777 กด 0 กด 6 www.scbam.com