ถ้าจะพูดถึงเรื่องการลงทุน ส่วนใหญ่มักจะนึกถึงการลงทุนในตราสารทุนหรือหุ้นเป็นอันดับต้น ๆ และอาจจะนึกถึงตราสารหนี้ ไม่ว่าจะเป็นตราสารหนี้รัฐบาลหรือตราสารหนี้เอกชนหรือเงินสดเป็นอันดับถัดมา แต่ความเป็นจริงแล้ว ในโลกของการลงทุนนั้นยังมีสินทรัพย์ทางเลือกชนิดอื่น ๆ ให้นักลงทุนสามารถลงทุนได้อีก ไม่ว่าจะเป็นอสังหาริมทรัพย์ สินค้าโภคภัณฑ์ เช่น ทองคำ น้ำมัน รวมถึงสกุลเงินต่าง ๆ เช่น อัตราแลกเปลี่ยนระหว่างสกุลเงินดอลลาร์สหรัฐฯ สกุลเงินยูโร เป็นต้น ซึ่งทรัพย์สินหรือหลักทรัพย์เหล่านี้จะสร้างผลตอบแทนได้ดีแค่ไหนก็ขึ้นอยู่กับสภาวะทางเศรษฐกิจนั่นเอง

การจัดสรรสินทรัพย์นับว่าเป็นกลยุทธ์การลงทุนที่มีจุดมุ่งหมาย เพื่อสร้างความสมดุลระหว่างผลตอบแทนและความเสี่ยง โดยเป็นการจัดพอร์ตการลงทุนตามเป้าหมายของแต่ละบุคคล ซึ่งการจัดสรรสินทรัพย์การลงทุนในยุคแรกเป็นการจัดสรรสินทรัพย์ระหว่าง ตราสารทุน ตราสารหนี้ และเงินสด หลังจากนั้นพอเริ่มมีขยายการลงทุนในต่างประเทศเพิ่มมากขึ้นก็มีการแบ่งสัดส่วนการลงทุนตามภูมิภาค เช่น ตลาดที่พัฒนาแล้ว (Developed market) และตลาดที่กำลังเกิดใหม่ (Emerging market) โดยในปัจจุบันมีสินทรัพย์ให้เลือกลงทุนเพิ่มมากขึ้น เช่น อสังหาริมทรัพย์ สินค้าโภคภัณฑ์ อัตราแลกเปลี่ยนต่าง ๆ ทำให้การจัดสรรสินทรัพย์มีความซับซ้อนมากขึ้น แต่ถ้าเราศึกษาอดีตที่เกิดขึ้น ไม่ว่าจะเป็นวิกฤตปี 2008 หรือ COVID-19 ในปี 2020 ที่ผ่านมา พบว่าสินทรัพย์ต่าง ๆ ทั่วโลกมีความผันผวนสูงขึ้นเป็นอย่างมาก และเกือบทุกสินทรัพย์ต่างก็ให้ผลตอบแทนติดลบไปพร้อม ๆ กัน ทำให้การกระจายความเสี่ยงไปยังสินทรัพย์ที่หลากหลายจะไม่เกิดประโยชน์เท่าที่ควร อย่างไรก็ตาม เมื่อเราวิเคราะห์ผลตอบแทนของสินทรัพย์เหล่านี้ และแยกวิเคราะห์องค์ประกอบของผลตอบแทน เราจะเห็นได้ชัดเจนถึงปัจจัยสภาวะเศรษฐกิจหลักที่เป็นตัวขับเคลื่อนผลตอบแทน เช่น อัตราดอกเบี้ย อัตราเงินเฟ้อ อัตราการเติบโตของเศรษฐกิจ เป็นต้น เมื่อเราสามารถเข้าใจหรือคาดการณ์ปัจจัยเหล่านี้ได้ เราก็จะเลือกส่วนผสมและกลยุทธ์ที่เหมาะสมเพื่อสร้างผลตอบแทนและควบคุมความเสี่ยงตามเป้าหมายได้ ซึ่งการวิเคราะห์ปัจจัยสำหรับการลงทุนดังกล่าวเรียกว่า “Factor Investing”

กลยุทธ์ที่มักถูกนำมาใช้ควบคู่กับ Factor Investing นั้นคือ กลยุทธ์ Risk Premia ซึ่งเมื่อแบ่งที่มาของปัจจัยในกลยุทธ์นี้อาจจะแบ่งเป็น 2 กลุ่มปัจจัย กลุ่มแรกคือ Micro Individual Equities หรือ Style Factor เช่น การลงทุนในหุ้นกลุ่มเน้นคุณค่า (Value) นั่นก็คือ การซื้อ (long) หุ้นที่มีราคาต่ำเมื่อเทียบกับปัจจัยราคาพื้นฐาน และการขาย (short) หุ้นที่มีราคาสูงเมื่อเทียบกับปัจจัยพื้นฐาน หรือการลงทุนหุ้นกลุ่ม Momentum คือ ซื้อ (long) หุ้นที่ให้ผลตอบแทนสูงในช่วงที่ผ่านมา และขาย (short) หุ้นที่ให้ผลตอบแทนต่ำในช่วงที่ผ่านมา ส่วนกลุ่มที่สอง คือ Macro Factor เช่น การลงทุนในสินค้าโภคภัณฑ์แบบ Carry คือ การฉวยโอกาสจากราคาของสัญญาซื้อขายล่วงหน้าในระยะสั้นและระยะยาวที่แตกต่างกัน ซึ่งเกิดจากอุปสงค์และอุปทานเป็นต้น สาเหตุหลักที่ทำให้ปัจจัยเหล่านี้สามารถสร้างผลตอบแทนได้นั้นมาจากเหตุผล 3 ประการ ได้แก่ 1) ความเต็มใจของนักลงทุนที่จะรับความเสี่ยง 2) ข้อจำกัดจากอุปสรรคเชิงโครงสร้าง และ 3) พฤติกรรมของนักลงทุน (Behavioral Finance) ที่ว่านักลงทุนบางคนไม่ได้ลงทุนอย่างมีเหตุผลตลอดเวลา

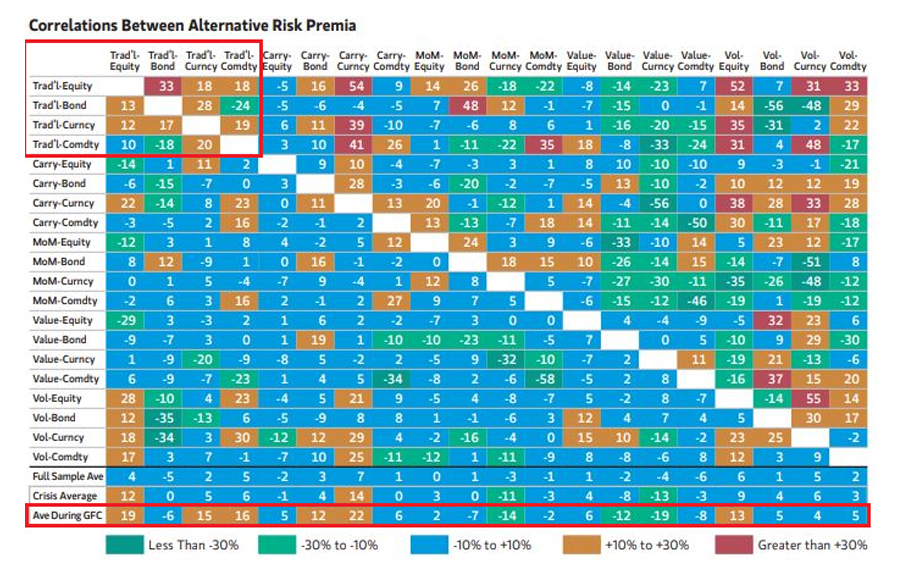

ที่มา: www.morganstanley.com

เมื่อพิจารณาจากรูปด้านบนแสดงถึงความสัมพันธ์ (Correlation) ระหว่างผลตอบแทนของสินทรัพย์ต่าง ๆ เช่น ตราสารทุน ตราสารหนี้ อัตราแลกเปลี่ยนระหว่างสกุลเงินและสินค้าโภคภัณฑ์ และกลยุทธ์ Risk Premia ในสินทรัพย์ต่าง ๆ โดยแบ่งกลยุทธ์ตาม Macro Factor เช่น การลงทุนในตราสารหนี้แบบ Carry, การลงทุนในสินค้าโภคภัณฑ์แบบ Value หรือการลงทุนในอัตราแลกเปลี่ยนแบบ Momentum เป็นต้น สิ่งที่เราเห็นได้จากรูปนี้ คือ ผลตอบแทนของสินทรัพย์ต่าง ๆ (Traditional Equity, Bond, Currency และ Commodity) มีความสัมพันธ์ระหว่างกันสูงพอสมควร อย่างไรก็ตาม เมื่อเราลงทุนในกลยุทธ์ Risk Premia ต่าง ๆ จะทำให้เรามีตัวเลือกในการลงทุนที่มากขึ้น และที่สำคัญคือความสัมพันธ์ของกลยุทธ์เหล่านี้มีค่าไม่สูงนัก โดยเฉพาะข้อมูลในบรรทัดสุดท้ายในรูป Avg During GFC (ค่าเฉลี่ยในช่วง Global Financial Crisis 2008) ซึ่งจะทำให้เราเห็นว่ากลยุทธ์ Risk Premia ในสินทรัพย์ต่าง ๆ มีค่าเฉลี่ยความสัมพันธ์ในช่วงนั้นต่ำ ซึ่งจะทำให้เราสามารถกระจายความเสี่ยงได้ดีแม้จะมีวิกฤตเกิดขึ้นก็ตาม

จากที่กล่าวมาข้างต้นจะเห็นได้ว่าเราสามารถใช้ Factor Investing และกลยุทธ์ Risk Premia เพื่อช่วยจัดสรรสินทรัพย์ให้มีประสิทธิภาพมากยิ่งขึ้น กระจายความเสี่ยงได้ยิ่งขึ้นอันจะนำไปสู่เป้าหมายของการลงทุนที่สร้างผลตอบแทนที่ดีอย่างยั่งยืนภายใต้ระดับความผันผวนที่ยอมรับได้ในระยะยาว

โดย คุณณรงค์ศักดิ์ ปลอดมีชัย

ประธานเจ้าหน้าที่บริหาร

บริษัทหลักทรัพย์จัดการกองทุน ไทยพาณิชย์ จำกัด