หลายท่านอาจลืมไปแล้วว่าเราเริ่มต้นปีด้วยความคาดหวังว่าปีนี้น่าจะเป็นปีที่ดีสำหรับนักลงทุนปีหนึ่ง ปัญหาสงครามการค้า สหรัฐฯ-จีน มีแนวโน้มการเจรจาที่ดีขึ้น นโยบายการเงินของธนาคารกลางหลายประเทศผ่อนคลายมีการปรับลดดอกเบี้ยหลายครั้งในปี 2562 ราคาน้ำมันทรงตัวอยู่ที่ระดับ US$50-60 ต่อบาร์เรล ทุกอย่างเหมือนจะเริ่มฟื้น หลังจาก SET Index ทำจุดต่ำสุดในกลางเดือน ธ.ค. 2562 ไปที่ราว 1,550 จุดก็ฟื้นตัวต่อเนื่องมาที่ 1,600 จุดในกลางเดือน ม.ค.

แต่แล้วสิ่งต่างๆ ก็เปลี่ยนไปเมื่อวิกฤติโรคระบาด Covid-19 ทวีความรุนแรง จนลุกลามเป็นวิกฤติเศรษฐกิจที่มีหนทางรับมือทางเดียว คือ หยุดกิจกรรมทางเศรษฐกิจเพื่อซื้อเวลาในการคิดค้นยารักษาและวัคซีน ซึ่งในที่สุดแล้วจะนำไปสู่การใช้ชีวิตในสมดุลใหม่ เหมือนกับที่เราอยู่บนโลกนี้อย่างสมดุลร่วมกับโรคอื่นๆ เช่น HIV, Influenza A, ไวรัสตับอักเสบ ฯลฯ ที่เราอยู่กับมันอย่างสมดุลมาหลายปีหลังจากรู้วิธีรับมือกับมัน

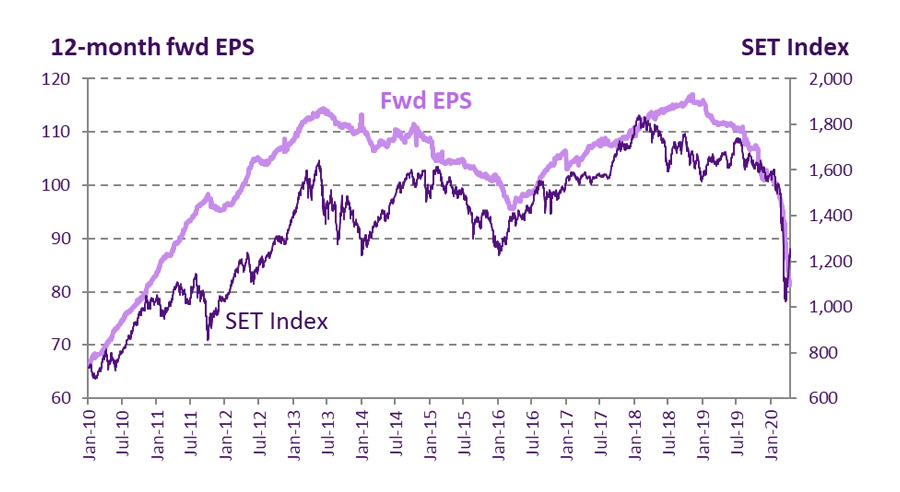

อย่างไรก็ตาม ในช่วงแรกนี้ ด้วยความที่ Covid-19 เป็นสิ่งที่เรายังไม่รู้จัก ความไม่รู้ก่อให้เกิดความเสี่ยง (ความไม่แน่นอน) มากมาย ส่งผลให้ราคาสินทรัพย์ต่างๆ ปรับตัวลง เพราะนักลงทุนเคาะซื้อสินทรัพย์ในราคาที่ต่ำลงๆ เพื่อชดเชยกับความไม่แน่นอนของผลประกอบการในอนาคต ทั้งนี้ SET Index ปรับตัวลงถึงจุดต่ำสุดที่ 1,024 (-36% จากจุดสูงสุดในเดือน ม.ค.) ก่อนจะฟื้นกลับมาบ้างในช่วงกลางเดือน เม.ย. เหลือ -24%) ไม่ต่างจากตลาดหุ้นอื่นๆ ทั่วโลก เช่น S&P500 -38% จากจุดสูงสุด (15 เม.ย. เหลือ -18%), Nikkei -31% (-20%), EU Stoxx600 -36% (-25%), MSCI Asia ex-Japan -30% (-18%)

แม้จะเดาได้ยาก ว่าสถานการณ์ของโรคระบาดจะเลวร้ายกว่านี้หรือไม่ แต่เราเชื่อว่าจุดเลวร้ายที่สุดของความตื่นกลัว (panic) ในตลาดเงินตลาดทุนน่าจะได้ผ่านไปแล้ว สิ่งที่น่าจะเกิดขึ้นต่อไปคือความพยายามหาสมดุลใหม่ เช่น การทยอยเปิดเศรษฐกิจแบบค่อยเป็นค่อยไป อย่างในจีน และเกาหลี เพราะไม่ว่าอย่างไร เราก็ไม่สามารถหยุดกิจกรรมทางเศรษฐกิจไปได้ตลอด แต่เราก็ไม่อาจยอมให้เกิดการระบาดรุนแรงกลับมาอีกครั้ง ทางออกจึงน่าจะเป็นจุดสมดุลระหว่างด้านสุขภาพและเศรษฐกิจ

ทั้งนี้ สมดุลจะเกิดขึ้นได้ดีหรือร้ายต่อธุรกิจและการลงทุนเพียงใด ขึ้นกับสิ่งที่นักลงทุนต้องจับตามองใน 3 ด้าน ได้แก่

1. ด้านการควบคุมโรคระบาด สิ่งที่ต้องจับตามองอันดับแรกคือ จำนวนผู้ป่วยใหม่ว่าลดลงเรื่อยๆ (นำไปสู่การทยอยเปิดเศรษฐกิจ) หรือมีการระบาดรอบสองหรือไม่ (นำไปสู่การปิดเศรษฐกิจ) คาดว่าเราอาจได้เห็นการปรับเข้าสู่สมดุลใหม่อย่างช้าๆ ดังที่เริ่มเห็นแล้วในบางประเทศที่ทยอยเปิดกิจกรรมทางเศรษฐกิจไปก่อนหน้า ทั้งหมดนี้จะดีขึ้นหรือไม่ขึ้นอยู่กับ ความพร้อมในการรองรับผู้ป่วยของโรงพยาบาล (ขึ้นกับทรัพยากรทางการแพทย์ ยารักษา และวัคซีน) และความพร้อมของเครื่องมือในการตรวจสอบการติดโรค (Testing) และสอบหาต้นตอการติดต่อ (Tracing)

2. ด้านเศรษฐกิจและธุรกิจ สิ่งที่ต้องจับตามอง คือ การผ่านงบกระตุ้นเศรษฐกิจ 1 ล้านล้านบาท และการเบิกจ่ายจริงว่าล่าช้าหรือไม่ คาดว่าจะเริ่มได้อย่างเร็วก็เดือน พ.ค. โดยเงินก้อนนี้เป็นเงินใหม่ (ไม่ใช่แค่โยกงบเก่าไปมา) และเป็นกำลังหลักที่จะมาชดเชยกิจกรรมทางเศรษฐกิจภาคเอกชนที่หยุดไป อีกส่วนที่ต้องจับตามองคือ ธุรกิจใดจะกลับมาได้ก่อนหรือหลัง ขึ้นกับลักษณะการผลิดหรือให้บริการ ธุรกิจใดที่ (ปรับตัวให้) ไม่เกี่ยวกับการรวมตัวของคนหมู่มากจะฟื้นได้ก่อน ( เช่น กลุ่ม ICT, กลุ่มร้านอาหารที่สามารถ delivery, กลุ่มค้าปลีกโดยเฉพาะขายของเฉพาะทางอย่างของแต่งบ้าน วัสดุก่อสร้าง สรรพสินค้าที่ไม่เน้นเดินสบายๆ ในห้าง, กลุ่มคมนาคมเองก็อาจทยอยเห็นการฟื้นตัวของผู้ใช้บริการบ้าง เช่น ทางด่วน รถเช่า กลุ่มก่อสร้าง) ส่วนธุรกิจใดไม่สามารถหลีกเลี่ยงการรวมตัวของคนหมู่มากย่อมฟื้นตัวได้ทีหลัง (เช่น ท่องเที่ยว ประชุม โรงภาพยนตร์ ฟิตเนส) ทั้งนี้กลุ่มผู้ผลิตอุตสาหกรรมก็น่าจะฟื้นตัวได้ค่อนข้างดีเช่นกันซึ่งขึ้นกับกำลังซื้อของผู้บริโภค (จับตามองอัตราการว่างงาน รายได้เกษตร รายได้ค่าจ้างแรงงาน ตลอดจนภาวะหนี้สินครัวเรือน)

3. ด้านเสถียรภาพภาคการเงิน โดยเป็นที่ทราบกันดีว่า วิกฤติเศรษฐกิจจะเลวร้าย ลึก และยาวนานเป็นพิเศษ หากวิกฤติดังกล่าวลุกลามเข้าไปยังภาคการเงิน (เห็นได้จากทั้งวิกฤติต้มยำกุ้ง 2540 และวิกฤติแฮมเบอร์เกอร์ 2552) และเนื่องจากในช่วง 10 ปีที่ผ่านมา กลไกการระดมเงินของบริษัทผ่านการกู้ยืมในตลาดตราสารหนี้เป็นที่นิยมมากขึ้น ดังนั้น นอกจากจับตามอง ตัวเลขหนี้เสียในระบบธนาคารแล้ว ยังต้องจับตามองเสถียรภาพในตลาดเงิน รวมถึงความสามารถของบริษัทในการออกตราสารหนี้ใหม่ทดแทนตราสารหนี้ที่ครบกำหนดด้วย ซึ่งในส่วนนี้ นับว่าพอจะมีข่าวดีมาบ้างแล้ว โดยธนาคารกลางหลายแห่งทั่วโลก รวมถึงธนาคารแห่งประเทศไทย รับรู้ถึงปัญหาและก้าวเข้ามาช่วยจัดการเรื่องสภาพคล่องอย่างรวดเร็วทันต่อเหตุการณ์ไปพอสมควรแล้ว และพร้อมสนับสนุนเพิ่มหากจำเป็น

หากถามว่าเราควรเรียนรู้อะไรจากวิกฤติในครั้งนี้ สิ่งที่ชัดเจนที่สุด คือ การกระจายความเสี่ยงช่วยลดความผันผวนได้จริง ยกตัวอย่างเช่น พอร์ตโฟลิโอที่ประกอบไปด้วยหุ้นและตราสารหนี้ย่อมได้รับผลกระทบน้อยกว่าพอร์ตฯ ที่มีแต่หุ้นล้วนๆ หรือหากใครที่ลงทุนในทองคำ ซึ่งในเวลาปกติจะไม่มีผลตอบแทนเป็นดอกเบี้ยหรือปันผล แต่ในช่วงวิกฤติแบบนี้เราได้เห็นราคาทองคำวิ่งสวนทางกับสินทรัพย์เสี่ยงอื่นซึ่งช่วยลดความผันผวนของพอร์ตฯ ได้อย่างดีเยี่ยม

และหากเรานำบทเรียนในอดีตมาปรับใช้กับการลงทุนในวันนี้ เราย่อมทำนายอย่างมั่นใจได้ว่าวิกฤติทุกครั้งย่อมมีวันเลิกลา และการลงทุนในช่วงวิกฤติที่ผ่านมา มักนำมาซึ่งผลตอบแทนที่เป็นกอบเป็นกำเมื่อวิกฤติผ่านพ้นไปทุกครั้ง แม้การจับจังหวะเวลาหาจุดต่ำสุดอาจเป็นเรื่องยาก แต่ถ้าเราเชื่อว่า 1-2 ปีจากนี้ เราน่าจะเข้าสู่สมดุลใหม่ (อย่างน้อยก็น่าจะมีวัคซีน หรือยารักษา) โดยเฉพาะใครที่สามารถถือลงทุนได้ยาวเป็น 10 ปี (เช่นการลงทุนใน SFFX) ยิ่งทายได้อย่างมั่นใจระดับหนึ่งเลยว่า เศรษฐกิจอนาคตน่าจะดีกว่าช่วงปิดเมืองที่เกิดขึ้นอยู่ในขณะนี้ ดังนั้นการปรับตัวลงของราคาหุ้นทั่วโลก 20-30% ในช่วงนี้ จึงควรเป็นโอกาสลงทุนที่เรียกว่า 10 ปีมีหนเลยทีเดียว

เราอาจกำลังเจอกับโอกาสลงทุนชนิดที่เรียกว่า 10 ปีมีหนอยู่ก็ได้?

ที่มา : Bloomberg, SCBAM analysis

โดย คุณนันท์มนัส เปี่ยมทิพย์มนัส

Chief Investment Officer สายการลงทุน

บริษัทหลักทรัพย์จัดการกองทุน ไทยพาณิชย์ จำกัด